최근 시장은 연준의 금리 인상 속도가 점도표이상으로 진행되진 않을 것 같다는, 오히려 조금 낮아질 수도 있다는 쪽으로 기울어진 것으로 보인다.

시작은 일본의 대규모 외환시장 개입이었다.

일본은행은 10월 21일 오후 9시쯤 국제 외환시장에서 엔화 가치가 151.94엔가량으로 떨어지고 미국 언론에서 '12월 연방공개시장위원회(FOMC) 회의에서 금리 인상폭 축소를 논의할 수 있다'라는 온라인 보도가 나온 직후인 오후 11시 40분을 전후해 시장개입을 단행했다. 이후 엔화 가치가 급등하기 시작했으며, 22일 새벽 1시께에는 달러당 152엔에 육박하던 엔화의 가치는 144엔대까지 올라갔다.

쉽게 이야기하면 더 이상 달러 강세가 지속되면 나 죽으라는 이야기이니 미국채로 보유하고 있던 달러를 매각해서 엔화를 매입하는 행동을 했다는 것이다.

이 행동에 대해 대부분의 전문가들은 일본이 금리를 올리지 않는 이상 미국과의 금리차 때문에 일본 엔화의 약세는 거스를 수 없을 것이며, 이번의 개입은 언 발에 오줌 누기라고 반응했다. 그리고 실제로 50조 원 이상 부어댔지만 환율은 다시 달러당 147앤을 돌파했다.

하지만 연준은 달랐다.

다른 나라 망하든 말든 자신들의 점도표대로 큰소리치던 미국이 움찔할 수밖에 없는 이유는 일본이 미국채 최대 보유국이기 때문이다.

미 재무성 자료를 보면 2022년 8월 현재 일본은 미국채를 1조 2천억 달러 보유하고 있다.

일본이 환율 방어를 위해 미국채를 팔면 미국채의 가격이 떨어진다. 즉 국채 금리가 오르는 것이다.

지금 미국채는 사려는 수요가 거의 없는 상태이다.

이 상태에서 미국채가 시장에 본격적으로 쏟아지면 미국의 국채시장은 순식간에 나락으로 갈 수도 있는 상황인 것이다.

영국의 리즈 트러스 전 총리의 실수로 영국 국채가격이 떨어지면서 이에 투자했던 영국의 국민연금이 약 250조 원 정도를 순식간에 날린 것은 지난번 이야기한 바 있다.

영국 리즈 트러스 총리가 사임한 진짜 이유와 강원도지사 김진태에게 사퇴를 권하는 이유

대처가 되겠다던 리즈 트러스 영국 신임 총리가 양배추 유통기한보다도 짧은 44일 만에 사임을 발표했다. ...

blog.naver.com

일본이 본격적으로 미국채를 매각하면 사실상 미국의 국채시장도 무너지고 미국채를 보유하고 있던 금융기관도 무너지는 상황이 발생하면서 미국의 금융 시스템 전체가 무너질 수 있기 때문에 연준이 급거 유연한 메시지를 날려서 일본의 외환 방어를 도와줄 수밖에 없었던 것이다.

때문에 연준에서는 물가를 자극하지 않으면서 금리 인상 속도를 줄이고 최종 목표도 낮춰서 달러가치가 더이상 오르지 않을 방법을 고민 중일 것이다.

지금까지의 이야기를 정리하면 ----------------------

미국의 금리는 점도표이상으로의 인상은 없을 것이며 11월에 0.75, 12월에 0.5% 정도로 최종 4.5전후에서 금리 인상은 끝날 것으로 예상.(혹은 급격히 떨어지고 있는 상업용 부동산가격과 만하임 중고차 가격지수 등의 핑계를 대며 이보다 약간 덜 가는)

미국 달러의 강세는 지금 선에서 마무리

라는 두 가지를 예상할 수 있겠다.

정말?

일본은 정말 배수진을 칠 만큼 다급한 상황인가?

일본이 얼마나 다급하면 안면몰수의 미국이 사정을 봐주고 있을까.

일본은 미국이 금리를 아무리 올려도 제로금리를 유지하며 꿈적도 하지 않고 있다.

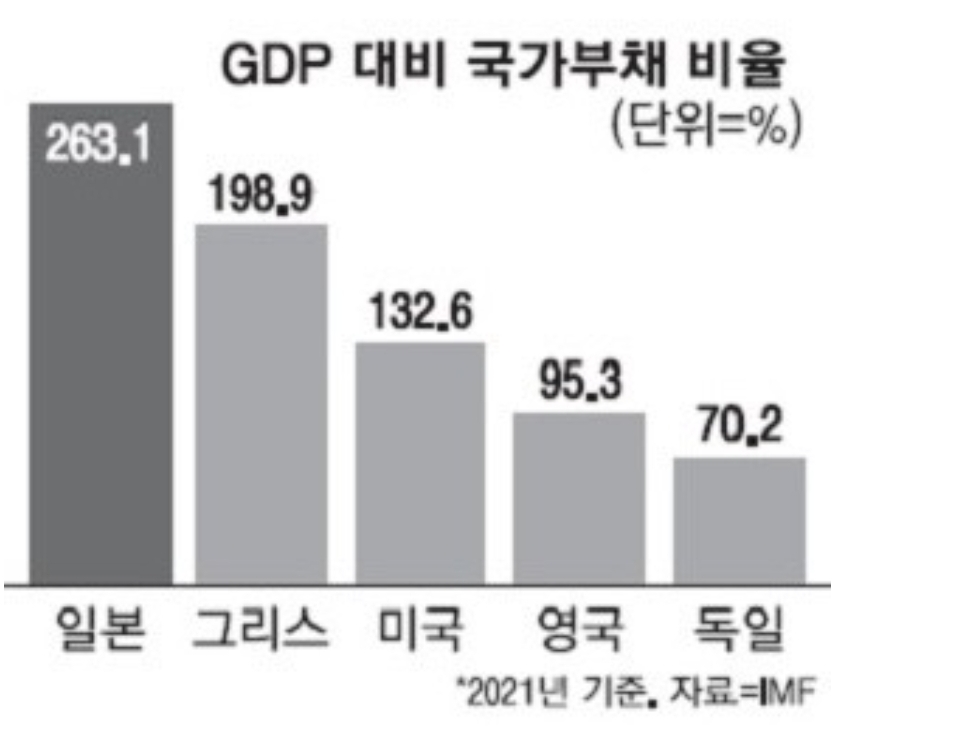

그 이유는 잘 알고 있는바와 같이 과도한 국가부채 때문이다. 일본의 국가부채는 올해 1,000조앤을 넘어섰다. 1경원을 넘었다는 이야기이다.

엔화 약세가 지속되면 수입 물가로 인한 인플레이션이 문제가 되고,

그렇다고 금리를 올릴 경우 국채가격이 떨어지고 그 국채를 갖고 있는 일본의 금융기관들이 무너질 수밖에 없는 상황이다.

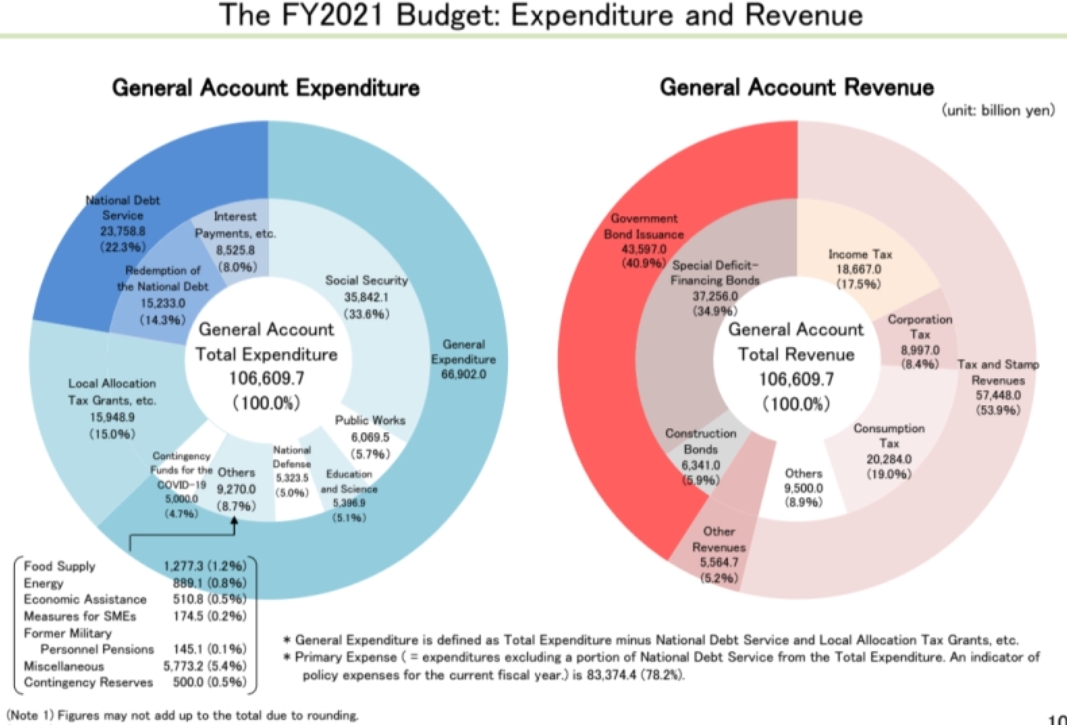

좌측의 푸른색이 세출인데 일본은 국가 예산 중 무려 22.3%를 국가채무의 이자를 갚는데 사용하고 있다. 그리고 세입의 40.9%를 신규 채권 발행으로 때우고 있는 상황.

이런 상황에서의 금리 인상은 재정파탄까지 부를 수 있는 것이다.

다시 말하면 일본은 보유하고 있는 미국 국채 매각 이외에는 어떤 수단도 보유하고 있지 않다는 말이다.

하지만 연준이 일본의 엔화에만 강세를 유예할 방법은 존재하지 않는다. 때문에 글로벌 규모로 달러가치가 더이상 올라가지않도록 하는 수밖에 없는 것이다. 일단은.

미국은 금리 인상으로 미국 내 물가를 잡고 달러 강세로 무너지는 주요국의 핵심 자산에 대한 양털 깎기까지 꿈꾸며 행복한 상상을 했을 가능성이 매우 크다.

하지만 금융시장은 연준의 상상대로 만 움직여주지 않고 있다. 영국과 일본이 흔들리면서 이것이 글로벌 채권시장의 총체적 붕괴로 이어질 가능성이 보이고 있기 때문이다.

이미 bond market vigilantes (채권 자경단)은 빈틈을 노리고 영국에 이어 일본과 미국 채권시장까지 노리고 있다. 누구든 정책적 실수하는 순간 이들의 표적이 될 것이다

채권 자경단은 결국 앞서 이야기한 이유들 때문에 일본이 제로금리를 유지했던 YCC(YIELD CURVE CONTROL 수익률 곡선 통제) 정책을 결국은 포기할 수밖에 없을 것이라고 보고 일본의 YCC 포기 때 발생할 글로벌 채권시장의 극심한 혼란을 노리고 있다.

사실 딜레머는 미국의 달러 인덱스가 떨어져도 금리차가 너무 커서 엔화에 대해서는 강세를 보일 가능성이 농후하다는 것이다.

그래서 결국 일본은 YCC을 포기할 수밖에 없을것이다.

일본의 금리 인상으로 어떤 혼란이 올까

앞서 이야기한 대로 결국 일본이 YCC를 포기하고 금리 인상을 단행한다면 그간 엔화 약세에 배팅한 물량이 청산되며 환율은 급거 130엔대까지 떨어질 수 있을 것으로 보인다. 또한 제로금리로 해외로 투자처를 옮긴 일본 투자자들의 자금이 움직이기 시작하면서 미국 국채와 모기지 증권, 영국, 호주, 프랑스의 국채까지 강타하게 될 것이다.

현재 일본 투자자들이 보유한 해외 자산 규모는 9조 9600억 달러이며 이 중 채권과 주식이 각각 5조 7000억 달러와 3조 7000억 달러로 파악되고 있다.

미국채를 팔아 환율을 유지하는 것도 효과적이지 않고 금리 인상을 통해서도 자국의 혼란은 물론 글로벌한 충격을 피할 수 없다는 것이 지금 일본의 현실인 것이다.

결론

미국이 계속 금리를 빠르고 강하게 올릴 수 없게 됐다.

일본은 진퇴양난에 빠져 있고, 결국은 YCC 정책을 포기하고 금리 인상의 길로 갈 수밖에 없을 것이다.

어떤 선택을 해도 일본이 극도의 어려움을 겪게 될 것은 자명하고,

일본이 YCC 정책을 포기하는 순간 미국채와 모기지, 영국, 프랑스, 호주 등의 국채시장이 타격을 받게 되고 미국 주식시장은 두 자릿수의 추가적인 하락 압박을 받게 될 것이다.

때문에 미국, 일본은 물론 모두는 일단은 미국의 달러 강세 유예로 버틸 만큼 버티며 상황을 지켜보려 할 것이다.

이때 정책적 실수를 하는 나라는 한 번에 골로 갈 수 있으니 정말 조심해야 한다.

그래도 결국 YCC 정책을 고수했던 일본은행의 구로다가 물러나는 내년(2023년) 4월 전후에 YCC 정책의 포기가 이루어질 것이다.

미국금리인상 우려 완화로 주식시장이 반등하는 기미를 보이고 있지만 "이런 인플레이션 상황에서도 금리를 인상하지 못할 정도로 안좋은 상태"라는 것이기 때문에 결국은 추가 하락이 불가피할 것이다.

#달러환율 #채권자경단 #엔화약세 #채권금리 #달러약세 #ycc #수익율곡선통제 #미국금리

댓글